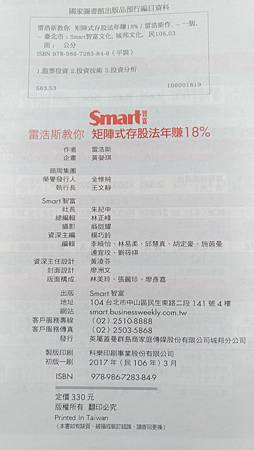

這本書是今年(106年)3月初版的新書,

當初會想買此書來看的原因是對「矩陣式存股法」感到蠻新鮮及好奇的。

這方法原理很簡單,就是對ROE及每股自由現金流2條件數值做判定分類,

如果得出的是A級就代表獲利良好值得再深入研究成為考慮買進標的。

或許你會想說只用2個財務獲利指標就判定公司好壞是否太粗淺不周延?

作者也解釋說這方法是提供給「沒時間、不想花太多精力」的防禦型投資者參考,

意即這方法是類似流感的「快篩」,不符合標準可踢掉先不看,達到A級的(尤其是連續多年)才去深究,以達到上班族省時省力的日常理財需求。

記得幾年前總幹事部落格上有分享用11項(還是13項?忘了QQ)財務指標(燈號→綠燈表示該項及格)去評析股票基本面文章,那時就覺得有點麻煩(包含資料取得)而意興闌珊,雷浩斯的這簡易獲利矩陣判別法著實快速直觀多了!

我在看本書的過程中產生了不少疑慮,不過讀完書末著者寫的「後記」,便解答了大部分的疑問。例如:「主動式投資法」、只持有2~3年操作、低買高賣的擇時進出…等等,都與我的認知甚至目前主流理財觀念相左,作者也解釋了例外狀況及個人想法,在在顯現作者對撰寫此書的用心。也讓我覺得「投資沒有捷徑」→別只想用2個指標就能找遍飆股,就算鎖定了A級績優股也不是隨意投入就能賺到錢,耐心等待安全邊際、遷就大盤盤勢及分散投資組合才是穩健的獲利之道;「投資沒有交易聖杯」→別人成功獲利的交易策略交到你手上可能會變成「玻璃杯」,投資的實戰經驗智慧不是三言兩語或一本書能完全交代清的,不時獨立思考理解才能內化為專屬自己的投資智慧。

照往例記錄一些本書較特別的投資概念:

(1)操作高價股:

市面上大部分股市專家都建議投資人最好避開高價股,因為此類股股價波動性頗大,基本面獲利水平甚至消息面任何風吹草動都會牽動影響股價,就我自己的觀察(雖然我也極少甚至避開不看高價股)若要操作這種股票要時時緊盯每月每季每年營收獲利、EPS、毛利率…等財務項目,一旦發現有異樣需深究找出原因作出續抱或停損的決定,心理壓力會頗沈重。而著者舉股王「大立光」為例,因為看出其極為優異的基本面而投入操作致獲利不少,讀者也可買入零股低買高賣操作。我想高價股的契機就在於獲利成長的動能,倘能抓住股價波段浪潮獲利著實豐厚,但投資人個性及風險喜好承受度不同,是否操作就看各人了。

(2)主動式選股操作:

最近被動式基金(ETF)有愈趨流行認同之勢,市場上已鮮少人會否定排斥這種投資法,只是它機械被動式固定操作公式及定時調整投資組合策略時差,讓人有可乘之機藉以佔該ETF便宜,這特性也讓華爾街及主動式基金業者或投資者拿來當話柄反擊。著者也認為被動式基金,如:台灣50ETF雖不錯,但只以市值(非獲利或基本面)選股導致績效不盡理想(頂多貼近大盤),且最大市值股台積電及前3大市值股就佔該ETF大半市值明顯偏頗,意即前3大股表現好整體ETF就好,吊車尾的表現無關緊要!更何況台灣50ETF中有不少檔獲利矩陣達不到A級甚至為C級,導致基金組合績效未臻理想,因此雷大想以主動式選股(獲利矩陣)挑選績優A級股數檔組成投資組合,再平均分散投資以達到超越大盤的更佳績效。

2017年巴菲特股東年會上巴老及蒙格都讚賞被動式投資及提醒「大盤(S&P500指數)績效很難被打敗」!我想雷大自己的主動式投資邏輯有部分是參照巴菲特價值投資法而來,透過客觀財務分析及耐心掌握安全邊際或許就產生能打敗大盤績效的自信吧。

(3)安全邊際:

這本書中有部分篇幅提到安全邊際的重要性,前面也三不五時有提到這名詞。我覺得這是關係到存股或主動價值投資法成功與否的重要因素!說白一點就是「在山頂上玩有誰能贏(就算滿手A級股買在高點還是很可能賠錢)?底部進場不贏也難(這時矇著眼射飛鏢都很可能賺錢)。」 至於?才算是底部,雷大也建議可以參考大盤及個股歷史本益比高低區間操作(至少買在平均本益比以下),但這畢竟是「歷史」參考值,股票反映的是「未來」,大盤低點也可能越墊越高,切入點的判斷拿捏不是套個公式就一定正確的,不過整體來看,只要是黑天鵝(如:網路泡沫、SAS及金融海嘯)之後買進幾乎都是最低點或是相對低點,安全邊際自然就拉大許多。

(4)投資心態:

雷大書末也說這套「矩陣式存股法」是主動式投資法,只適合某些人格特質甚至有此天分的人,如果你不是的話,還是被動式投資(ETF)較適合,這是負責且務實的建議,不若坊間大多數的投資理財書籍或專訪文章,寫了一堆他自己成功賺到錢的投資方法及訣竅就沒了,彷彿讀者照本宣科複製就能跟他一樣賺錢?其實看過不少方法只適合作者自己的個性別人恐怕學不來,或者有許多「眉角」、實戰經驗沒交代清楚甚至連作者都視為理所當然沒意識到。

另外本書作者也認為要努力學習研究相關知識、蒐集統計剖析個股財報基本面等功夫做足後才可能成為成功的價值投資者;「努力不一定會成功,但成功者必定都付出努力」如果只想聽信明牌抽伸手牌,實在不適合踏入主動投資的領域。

總結來說,雷浩斯此本著作堪稱是「價值投資法速成看板」,藉著2大指標建構分類等級讓投資人一眼看出標的好壞,直覺客觀不會模糊不清。依作者之前著作,價值投資法則應包含篩選、分析及交易,矩陣式存股法把「篩選」的工作變得量化而簡單,頗適合時間不多的上班族初步快速挑選優質的A級股進行更深入的研究,如果對價值投資法有興趣者個人推薦可細讀本書應會有所斬獲,依著者投資邏輯,倘能在大盤及個股相對底點買入滿手A級績優股,超越大盤獲取滿意績效應是輕而易舉吧!

<<後記>>

雷浩斯此本著作與我前不久之前看過的一本書「每年多存300張股票」有著天壤之別感受QQ

前者說金融股不適用「矩陣式存股法」故整本書幾乎隻字未提到金融股,而評析台灣50ETF成分股時

也特意剔除金融類股不去剖析,而後者大鳴大放強調金融股存股法績效及應注意技巧及事項,

其實我個人是較傾向雷浩斯的價值投資法邏輯,畢竟量化指標及質化財務分析較讓人能信服及心安,

反觀金融股存股法似乎是偏向主觀的一廂情願(像我個人就不會想去買台新/新光金及三商銀...)。

留言列表

留言列表